Недвижимость в Германии

для жизни и инвестиций

Последние новости

Подписка

Хотите получать полезную информацию по приобретению и владению недвижимостью в Германии - подпишитесь на нашу рассылку

Мы постараемся кратко рассказать вам о налогах, но помните: в Германии правильно рассчитать сумму налога может только специалист. Наша компания сотрудничает с профессиональными налоговыми консультантами и готовит для них первичную информацию по вашей недвижимости, которая используется при сдаче налоговой декларации.

Между Россией и Германией подписано соглашение об избежании двойного налогообложения. Сумма налога, уплаченного резидентом России в Германии, вычитается из налога, взимаемого в Российской Федерации.

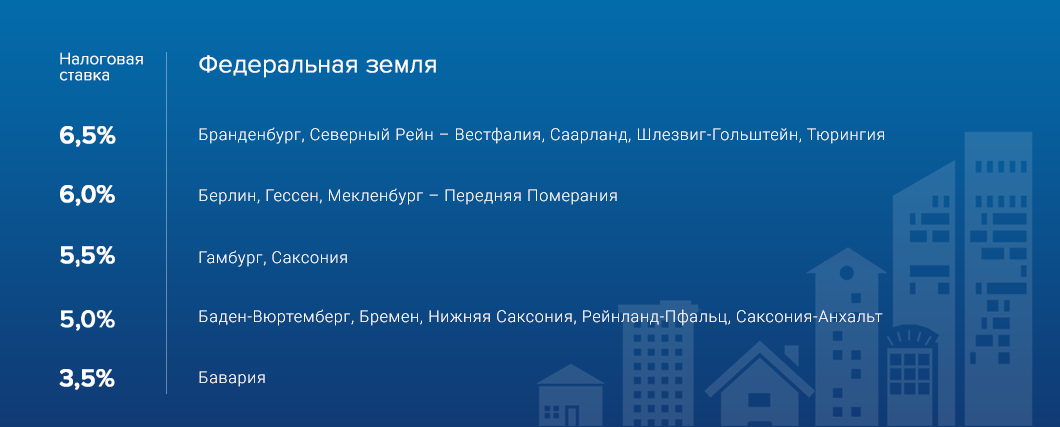

Покупатель недвижимости в Германии оплачивает налог на приобретение недвижимости. И хотя он называется налогом на приобретение земли (Grunderwerbsteuer), его платят при покупке как домов, так и апартаментов. Ставка налога рассчитывается от стоимости объекта и зависит от того, в какой федеральной земле он находится.

Действующие ставки на 2022 год

Действующие ставки на 2022 год

Федеральные земли периодически повышают ставку этого налога. Так, в конце 2011-го – начале 2012 г. Grunderwerbsteuer поднялся до 5% в землях Северный Рейн – Вестфалия, Шлезвиг-Гольштейн и Рейнланд-Пфальц, затем еще раз в 2015 году в землях Северный Рейн – Вестфалия и Саарланд — до 6,5%.

Базовая федеральная ставка ежегодного налога на недвижимость (Grundsteuer) в Германии – 0,35% от оценочной стоимости (Einheitswert) объекта. Однако существует муниципальный коэффициент, и в итоге владельцы платят от 0,98% до 2,84% от оценочной стоимости недвижимости в год.

В Германии действует схема списания налога на основании износа здания (в случае если зданию более 40-50 лет). Для старых домов, построенных в 1925 г. и позже, ежегодно списываются налоги на 2% от оценочной стоимости объекта, для домов старше 1924 г. — 2,5% от оценочной стоимости.

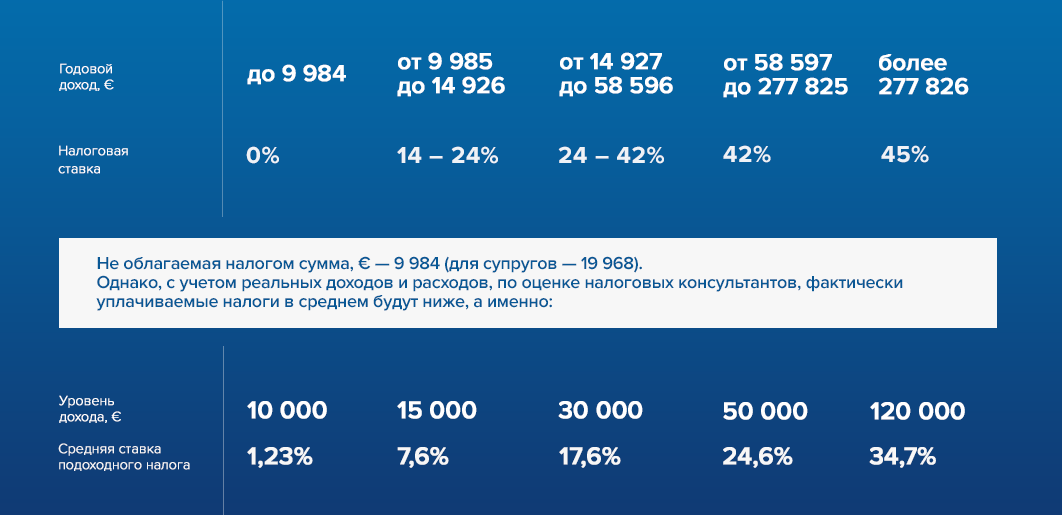

Доходы от сдачи недвижимости в аренду в Германии облагаются налогом по той же ставке, как и другие доходы. Кроме того, существует налог «на солидарность» (был введен после объединения Германии и идет на развитие восточных «новых» земель Германии) — 5,5% от вычисленной суммы подоходного налога.

Из налогооблагаемой базы вычитаются расходы на содержание и обновление жилья и амортизационные отчисления. Доходы от сдачи в аренду освобождены от НДС. Также есть возможность списать ваши расходы на поездку в Германию. Фактически сумма налога на двухкомнатную квартиру составит 150-200 евро.

Если при покупке жилья привлекается банковское финансирование, во время выплаты кредита налоговое бремя существенно сокращается.

Ниже мы приводим скорректированные данные для одинокого налогоплательщика-резидента Германии. Налог прогрессивный и рассчитывается следующим образом (по состоянию на 2022 год):

Налог на прирост капитала (так называемый спекулятивный налог Spekulationssteuer) при продаже недвижимости не начисляется, если она принадлежала владельцу в течение последних десяти лет или в течение последних двух лет служила местом постоянного проживания владельца. В ином случае налог на доход с перепродажи начисляется по ставкам подоходного налога.

Передача прав собственности на основании наследства облагается налогом от 7% до 50% в зависимости от степени родства. При этом их налогооблагаемой базы вычитается определенная сумма. В некоторых случаях грамотно составленное завещание помогает избежать уплаты налога.

Первая степень родства — супруги и дети, родители, внуки, бабушки и дедушки. Вторая степень родства — брат или сестра, родственники по второму колену, разведенные супруги, приемные родители. Третья степень родства — другие лица, в т. ч. юридические лица.